更新日: / 公開日:2019.07.02

ローン金利は、一般的に「○%~○%」というように上限と下限が表示されることがほとんどです。このような表示は、個別のローンごとに適用される金利が変わることを表しています。当然、ローンを借り入れる人にしてみれば、金利は低ければ低いほど良い条件であることは間違いありません。では、どうすれば借入金利を低くすることができるのでしょうか?そこには、不動産担保ローンならではの〝コツ〟があるのです。

不動産担保ローンの金利についてはあらかじめ知っておくべき基礎知識があります。自身の知識に不安がある人は、まずは以下の「ローン金利の基礎知識に関する記事」を参考にするといいかもしれません。

▼ローン金利の基礎知識に関する記事

・適用金利はどうやって決まるのか?

・変動型の金利はどう決まる?

・金利と利子の関係と計算方法

・不動産担保ローンの金利の実態をさぐる

不動産担保ローンの金利は金融機関によって異なります。ここでは取り扱い件数や金額が多い銀行とノンバンクの不動産担保ローンの金利相場を比較してみましょう。

銀行の不動産担保ローンの金利は、比較的低く設定されていることが多いです。具体的には、資金使途が限定されていない不動産担保ローンの場合、比較的低金利な金融機関で下限金利が1.0%前後に設定されています(2023年5月末時点)。一方で、銀行は審査においてローンを借り入れる人と担保不動産に関する細かい条件を設定しており、審査が厳しいという点に注意が必要です。

ノンバンクの不動産担保ローンの金利は、銀行と比較して高く設定されていることが多いです。具体的には、比較的低金利な金融機関で下限金利が2.5%前後に設定されています(2023年5月末時点)。しかし、ノンバンクの不動産担保ローンは、銀行と比較すると審査に通りやすく、また融資までのスピードが早い点がメリットです。

ローンの金利は、融資を実行する前に金融機関が行う審査の結果に大きく左右されます。つまり、審査の中身を理解すれば、低金利で借りるコツがわかります。まず、金融機関はどんな点をチェックするのでしょうか。

不動産担保ローンの審査では、主に以下のような項目が対象となります。

各項目について、どのような点がポイントであるか、詳しく説明していきます。

不動産担保ローンの借り入れ先は、個人か法人に分かれますが、審査内容はそれほど変わりません。どちらも重要なのは融資先の「信用力」であり、信用力を計る条件として「収入」が大きな要素になります。収入とは、融資先が個人であれば年収、企業であれば利益を指します。

また、融資先の「信用情報」も信用力に影響します。過去にローンを借り入れていればその返済状況がチェックされ、ローンの返済が滞ったことがあると信用力は低くなります。反対に、延滞などをせずに返済がされていれば信用力は高くなります。また、個人であれば年齢や勤続年数(法人は設立からの年数)、他の借り入れをすでに利用しているかどうか、といったことも融資先の属性に該当します。

属性では特に収入が重視され、基本的に収入が多いほど信用力は高いと判断されます。しかし、その金額だけが審査対象となるわけではなく、「返済比率」も重要です。返済比率とは、収入に占めるローンの年間返済額の割合のことで、「返済負担率」とも呼ばれます。例えば、年収が500万円の人であれば、返済比率30%という水準は年間返済額が150万円になります。

年間の収入に占めるローンの支払額が大きくなると、それに伴い返済比率は高くなります。返済比率が高くなるほど借り入れの負担は重くなるので、返済が滞るリスクが生じます。そのため、金融機関は審査において返済比率の基準を設定しており、その基準に近いローンには高めの金利が適用されたり、融資そのものが否決されたりすることがあります。

例えば、不動産担保ローンのひとつである住宅ローンの場合、銀行では、返済比率の基準を30%に設定していることが多いです。年収500万円の個人の返済比率30%という水準は、年間返済額が150万円ですので、年収500万円以下の人は年間返済額150万円を超えるローンは組めないことになります。住宅ローンの借入金利も「○%~○%」と表示されています。金利を決定する一つの要素として、返済比率が高くなればなるほど上限の金利に近づき、返済比率が低くなればなるほど下限の金利に近づくといえるでしょう。

したがって、借入金利を低くするには、まず「返済比率を低くする」ということが挙げられます。ただ現実的には、収入を増やすということはなかなか難しいので、年間返済額を減らすことがポイントになるでしょう。

カードローンをはじめとする無担保ローンとは異なり、不動産担保ローンは文字どおり不動産をローンの担保にします。そのため、無担保ローンよりも大きな金額を低金利で借り入れることができます。一般的に、担保不動産の価値(=評価額)が高くなるほど、借り入れる金額を増やす、金利を低くするといったことが可能です。

不動産は土地と建物の2つで構成されています。土地の評価には、国税庁が発表している「路線価」(正式名称は「相続税路線価」)を用います。一般的な不動産取引では、「公示地価」や「基準地価」に基づいて売買価格が決定される場合が多いですが、路線価は公示地価や基準地価の8割程度とされています。

建物の評価はやや複雑で、建物の「再調達価格」を算定するところから始まります。再調達価格とは、その建物を新たに建築あるいは購入時に必要となる金額のことで、さらに、建物の「延べ床面積」や「法定耐用年数」などを加味して評価します。

ただし、建物の築年月が法定耐用年数を超えていると評価額はゼロ。例えば、戸建て住宅の法定耐用年数は22年なので、築22年を超えた一戸建ての価格は0円となり、不動産価格は土地だけを評価することになります。

前述したように、担保不動産の評価額が高いほど、借入金額を増やしたり、金利を低くしたりする余地が広がります。とはいうものの、「すでに保有している不動産の評価額は変わらないのでは」と思っている人がほとんどでしょう。しかし、不動産の評価は所有者の工夫によって変わる要素もあります。

建物の評価の部分でも述べましたが、建物の価値は築年数の経過とともに減少していきますが、リフォームをすることによって価値を高めることはできます。リフォームまではいかなくても、周辺の掃除や外壁のクリーニングを定期的に行い、建物を整えておくことは重要です。

また、土地についても、駅に近い立地であれば、商業施設の新規出店など周辺環境が良くなる場合が出てきます。そうした利便性の高さを、金融機関の融資担当者に積極的にアピールをすることが、担保不動産の評価を上げることにつながります

不動産としての価値を高めるということは、それが住宅であれば、住環境を改善することにもなります。普段から心がけておくことは、それほど難しいことではないでしょう。

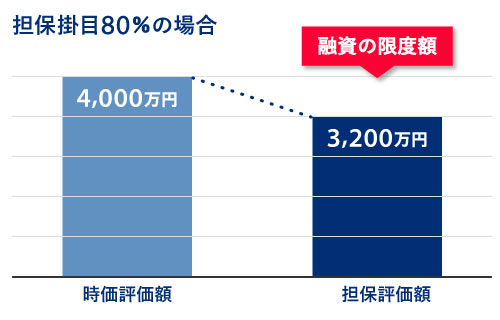

担保掛目とは、担保不動産の評価額に対して、金融機関が設定する比率のことです(「掛目」と呼ばれることもあります)。例えば、担保不動産の評価額が土地と建物を合わせて4,000万円の場合、融資する金融機関の担保掛目が80%という比率であれば、担保評価額は4,000万円×80%=3,200万円となります。

不動産担保ローンにおいて、この担保掛目は非常に重要です。基本的には、この担保掛目を用いて算定される実質的な担保価値が融資限度額になるからです。担保掛目は、金融機関が独自に設定しますが、住宅ローンも含めて、80%程度に設定しているところが多いようです。

なぜ、実質的な担保価値が評価額の100%にはならないのでしょうか。もし、融資の返済が滞り、金融機関が不動産を売却することになった場合、不動産はすぐに現金化することは困難です。保有している間に、価値が減少する恐れもあります。そうしたリスクに備えるために、あらかじめ時価評価の80%程度に設定しているわけです。

前述したように、一般的には、担保不動産に金融機関が設定する担保掛目を適用した金額が融資限度額になります。時価評価が4,000万円の物件に対して、担保掛目が80%であれば、融資の限度額は3,200万円です。そして、実際にこの物件を担保として3,200万円を借りる場合、金利は高めに設定されることが多くなります。金融機関にしてみると、限度額をフルに融資することは、受け入れるリスクも最大になるからです。

したがって、融資限度額まで借り入れなければ、金融機関のリスクも減少し、設定される金利を引き下げる余地が生じます。時価評価4,000万円の物件で担保掛目が80%、融資額の上限が3,200万円のとき、例えば2,800万円しか借り入れなければ、400万円の担保余力があります。金融機関としては、担保評価額に対して十分な担保余力があれば、金利を引き下げる余地が出てきます。融資限度額まで借り入れる必要がなければ、借入金額を減らすことで金利を低くできる可能性があります。

資金使途は、借り入れたお金の使いみちのことです。融資審査のときに、金融機関は必ず資金使途を確認します。担保が必要のない無担保型ローンでは、基本的にお金の使いみちは自由ですが、不動産担保ローンでは、金融機関によって資金使途に制限がかかることもあります。

例えば、会社の運転資金にすることを目的とした事業用資金は、不動産担保ローンとしては融資しない銀行が少なくありません。すでに事業で赤字が出ている状態であれば、返済が滞るリスクがあるからです。一方、多くのノンバンクでは、事業用資金の融資をしています。このように、金融機関ごとに資金使途の制限はかわってきます。

資金使途は、正しく申告しなければならないのは当然ですが、資金繰りの状況をきちんと伝えることで、金利を低くしてもらえる可能性があります。会社の運転資金として借り入れる場合でも、「事業が上手くいっていない」ということにはならないからです。

例えば、会社の売上げが伸びて、売掛金が大きくなってくると、会社は事業用の立替金を増やしておく必要があります。また、取引先の要請で、売掛金の回収期間が延びてしまうこともあるかもしれません。こうしたことは事業が軌道に乗っているからこそ起こる事態です。

審査の際に、資金使途を運転資金としたうえで、なぜ運転資金が必要になったのかを明確にすることで、融資が受けやすくなり、金利も下げられる可能性が出てきます。その際は、理由の〝証拠〟となる会社の帳簿などを、併せて提出すると、さらに効果が高まるでしょう。

また、仮に事業があまり順調に行っていない場合でも、きちんとした事業計画書を提出することで、融資が受けやすくなることもあります。資金使途自体は変えることはできませんが、工夫する余地はあります。

ローンの借入期間と金利には密接な関係があります。ほとんどの人は、「借入期間が長いほど高金利になる」というイメージを持っているかもしれません。基本的には、そうした認識は間違ってはいません。借入期間が長期になるほど、予期しない問題が発生するといった返済が滞るリスクが高くなるからです。

ただし、借入期間が長いほど金利が高いというのは、ローンが「固定型」の場合です。固定型は、借入時に設定された金利が返済終了まで変わらない、というものです。これに対して、「変動型」のローンは、一定のタイミングで金利が見直されるというもので、借入後の金融市場の動向によって、金利は上昇することもあれば、低下することもあります。したがって、通常、変動型の金利は借入期間によって大きな違いはありません。

上記の傾向から外れる、微妙なケースも存在しています。例えば、住宅ローンには「固定期間選択型」というタイプがあります。これは、「10年固定」といったように、借入後、あらかじめ決めた期間の金利が固定される、というローンです。固定される期間は、3年、5年、7年、10年など、金融機関によってさまざまです(なお、固定期間が終了した後は「変動型」に移行します)。

この固定期間選択型も、一般的には固定期間が長くなるほど、金利は高くなる傾向にありますが、固定期間が短い方の金利が、長い方の金利よりも低いというケースが存在します。

これらの要因としては、日銀の政策金利や金融市場の動向が挙げられますが、ローンを提供している金融機関の貸出金の残高の内容も関係しています。貸出金の残高の内容とは、残高に占める固定型と変動型の割合や、ローンが返済される時期などです。

金融機関としては、固定型に偏っているとか、返済がある時期に集中しているといった事態は避けなければなりません。経営の安定性を高めるために、さまざまなローンをバランスよく提供することが重要になります。

すると、金融機関には、ローンのタイプや借入期間などの条件において、融資をしやすいローンが出てきます。したがって、借入期間を柔軟に設定できるようであれば、金融機関に金利が低くなる期間があるかどうかを聞いてみる、という手があります。ただし、必要以上に借入期間を長くすると、今度は利息の負担が増えてしまうので、その点には注意しなければなりません。

これまで、低金利で借りるコツを5つの審査項目ごとに述べてきました。以下、簡単に振り返ってみます。

上記のポイント以外にも、初めて不動産担保ローンを借りる場合は、複数の金融機関にローンを申し込んで金利を比較し、最も低金利を提示してきた金融機関から借り入れる、といったことも挙げられます。また、借り入れをした経験があり、すでに返済が終了していれば、同じ金融機関に申し込む方が、低い金利を適用される可能性があります。すでに完済をしたという履歴が、信用力のアップにつながるからです。

このように、低金利で借りるコツというのはいくつか存在します。しかし、そのすべてを活用することはなかなか困難でしょう。融資を受ける側にとって、借入金額や借入期間などは譲歩をしにくいケースが多いと考えられるからです。

しかし、そもそも何のために借り入れるのかという目的、優先順位を整理することで、活用できるポイントが見つかる可能性が出てきます。不動産担保ローンの借入金額は大きな金額です。0.2%あるいは0.1%でも金利が下がれば、軽減される利息は決して小さくはないでしょう。

ご所有の不動産を担保にいくらまで

融資可能かをご回答いたします。

執筆者紹介

次に読むべき記事

不動産担保ローンに限らず、金融機関が表示しているローンの金利は、「年○○%~△△%」といった感じで上限と下限を表示していることがほとんどです。そのため、ローンの金利を比較しようとしても、この...