公開日:2023.06.07

住宅ローンの返済を続けていると、毎月の返済を軽減できないかを考えることもあるでしょう。住宅ローンの借り換えを行うことで返済負担を減らせる可能性もありますが、タイミングを見誤ると、思ったより効果が得られないこともあります。

この記事では、実際に住宅ローンの借り換えを行った人を対象として住宅金融支援機構が行った、「2021年度住宅ローン借り換えの実態調査」の結果をご紹介します。直近住宅ローンの借り換えを行った人の実態を掴み、住宅ローンの借り換えは本当に効果が得られるのかについて考えてみましょう。

住宅ローン借り換えの実態調査とは、住宅金融支援機構が毎年行っているインターネットによるアンケート調査です。2023年5月時点で最新の2021年度調査は、2021年4月から2022年3月に居住用の住宅ローンの借り換えを行った人(学生、無職の人を除く)を対象に調査が行われ、998人からの有効回答を得ました。

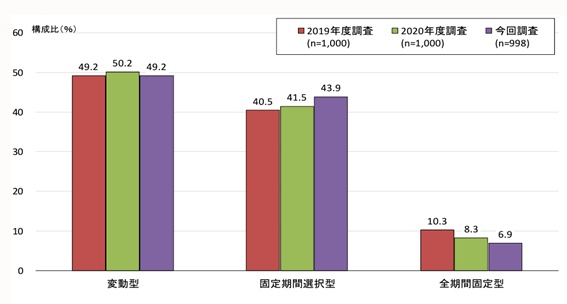

借り換え後の金利タイプについて、回答結果は以下のとおりです。

出典)住宅金融支援機構「2021年度住宅ローン借り換えの実態調査」

借り換え後の金利タイプは、変動型が半分を占め比較的安定している一方で、固定期間選択型が増加傾向にあり、全期間固定型が減少傾向にあります。

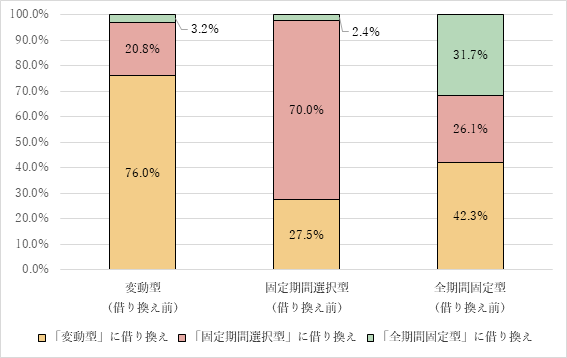

続いて、借り換え前の金利タイプにも着目します。借り換え後にどの金利タイプを選択したかを、借り換え前の金利タイプ毎に分けると以下のとおりです。

(調査結果から著者が作成)

借り換え前の金利タイプが変動型もしくは固定期間選択型の人は、金利タイプを変えずに借り換える場合が最も多く、全期間固定型へ借り換える人が最も少ないことが分かります。一方で、全期間固定型は他2つとは異なり、借り換え前と違う金利タイプを選択している割合が大きいことが分かります。

以上のことから、借り換え前の金利タイプを変えずにより条件の良いローンで借り換えようと考える人が多数派である一方、全期間固定型は約半数が違う金利タイプに変更することが伺えます。また、借り換え前の金利タイプを変える場合は、変更先として変動型、固定期間選択型、全期間固定型の順番で多く選択されていることも分かります。

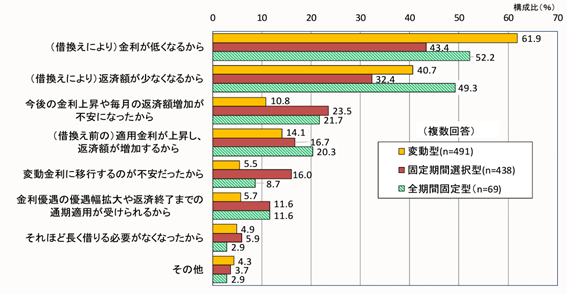

金利タイプごとの借り換えた理由の回答結果は以下のとおりです。

出典)住宅金融支援機構「2021年度住宅ローン借り換えの実態調査」

借り換えの理由として金利タイプ問わず多い理由は、「金利が低くなる」「返済額が少なくなる」と、月々の返済額を減らすためでした。一方で、今後変動型で借り続けることに対して不安に思い、一定数固定期間選択型や全期間固定型に借り換えていることも分かります。

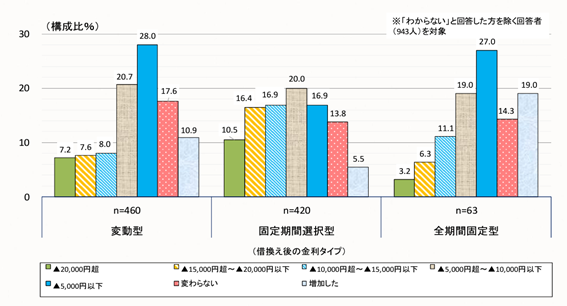

金利タイプごとの毎月の返済額の増減に関する回答結果は以下のとおりです。

出典)住宅金融支援機構「2021年度住宅ローン借り換えの実態調査」

どの金利タイプであっても大多数は月々の負担軽減に成功している一方で、かえって返済額が増加してしまった人も一定数いることが分かります。

変動型に変更した人の月々の返済額の増減を見ると、返済額が結局変わらなかった、もしくは増加してしまった人が約3割を占めることが分かります。さらに返済額が減少した人の中でも、その7割近くは10,000円未満の減少に留まっています。

前述の調査結果より、変動型に変える人は月々の返済額を減らすことを目的として借り換える人がほとんどです。その割には十分な効果が得られなかった人や、目的を達成できなかった人が多い実態がこの調査結果から読み取れます。

固定期間選択型に変更した人の月々の返済額の増減を見ると、返済額が結局変わらなかった人から20,000円以上減少した人まで満遍なく存在していることが分かります。また、返済額が増加してしまった人の割合が、他の金利タイプよりも少ないことも特徴です。

実態として、固定期間選択型を選択した人は、他の金利タイプを選択した人と比較して効果的に借り換えできていると言えるでしょう。ただし、固定期間選択型を選択すれば成功確率が高い、とは言い切れないので注意してください。

全期間固定型に変更した人の月々の返済額の増減を見ると、形状が変動型と類似していることが分かります。ただ、変動型と大きく異なるのは、返済額が増加した人がかなり多い点です。

なお、全期間固定型で返済額が増加した人の中には、返済額の増加を許容したうえで変動型への不安を理由に借り換えた人が含まれます。そのため、全期間固定型は変動型以上に「返済額を減らすつもりがかえって増えてしまった人が多い」とは言い切れません。一方で、全期間固定型に借り換えてすぐに返済額を減少させるのは、他の金利タイプと比較すると難しいと言えるでしょう。

ここまでの調査結果を振り返ると、住宅ローンを借り換える理由として返済額の減少を目的としていた人が多いのに対し、毎月の返済額が変わらない、増加したという人が20%前後いることが分かりました。

毎月の返済額の減少額が変わらない、増加したと回答した人が借り換える理由は、金利が低い住宅ローンに借り換える際に、併せて返済期間を短くした結果、毎月の返済額減少という意味ではメリットがなくなったと考えられます。

そのほか、今回の調査結果では読み取ることができませんが、住宅ローンを借り換える理由として「金利タイプを変更したい」「団信の内容を拡充したい」という目的を持つ人も一定数いることが推察されます。

また、住宅ローンの借り換えの際には、以下のような費用がかかることには注意が必要です。

借り換え時には必ず上記費用が発生するので、目先の金利減少や毎月の返済額減少だけで判断するのではなく、総合的に判断することが重要となります。

また、費用以外でも、借り換えのための手続きには一定の労力がかかります。「労力に見合った借り換え効果を得られるか」という視点で考えることも大切です。

住宅ローンの借り換えを適切なタイミングで行うことによって、月々の返済額を減らすことができる可能性があります。しかし、「2021年度住宅ローン借り換えの実態調査」から、住宅ローンの借り換えた人の多くが十分な効果を得られていないと推測されます。

こうした実態を踏まえると、住宅ローンの借り換えは必ずしも効果的であるとは言えないため、借り換えを検討する際には「本当に効果があるのか」を考慮する必要があります。費用や労力に見合った効果が得られるか、しっかりと試算したうえで判断しましょう。

出典)住宅金融支援機構「2021年度住宅ローン借り換えの実態調査」

執筆者紹介

次に読むべき記事

住宅ローンの借り換えとは、新たな住宅ローンを借りて既存の住宅ローンを一括返済することです。現在より低金利の住宅ローンに借り換えることで、総返済額を減らせる可能性があります。 ただし、住宅ロー...