公開日:2024.12.04

一般的に住宅ローンの返済期間は最長35年とされていますが、近年最長50年の住宅ローンを提供する金融機関が増えてきています。50年ローンはリスクが高いといった声もありますが、本当に利用を避けるべきなのでしょうか。

この記事では、50年ローンができた背景と「やばい」と言われる理由、利用する際のポイントを解説します。

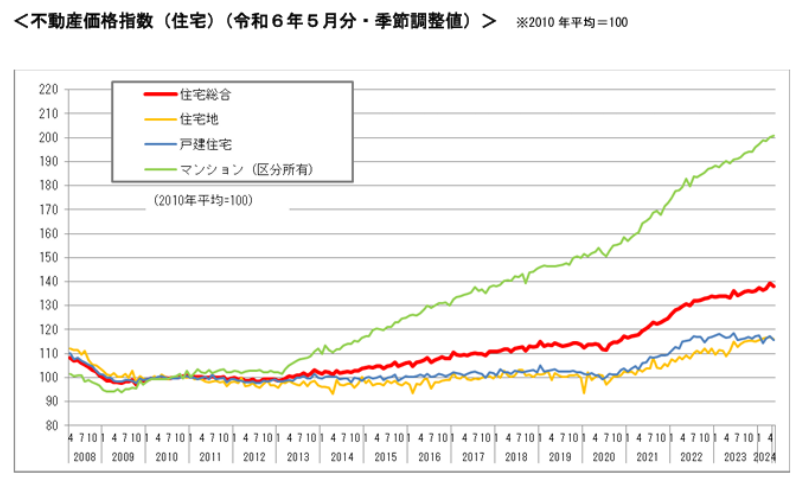

最長50年の住宅ローンができた背景には、住宅価格の高騰があります。以下は、国土交通省が公表している不動産価格指数の推移です。

出典)国土交通省「不動産価格指数(令和6年5月・第1四半期分)P.2」

2010年平均を100(基準)としたとき、令和6年(2024年)5月分の数値は住宅地116.1、戸建住宅115.8、マンション(区分所有)201.0です。いずれも上昇傾向にあり、マンションにいたっては約2倍に上昇しています。

住宅価格の上昇が続いている主な要因は次の3つです。

日銀はデフレを脱却し、物価上昇率2%の目標を達成するためにマイナス金利政策などを実施してきました。金融緩和政策で金利が下がり住宅ローンを利用しやすくなったことで、不動産需要の拡大と価格高騰につながりました。

近年では、円安や原油価格の上昇などの影響で建築資材の価格が高騰しています。また、長期優良住宅やZEHなどの高性能住宅の普及が進んでいますが、断熱性や気密性を高める必要があるため、一般住宅よりも建築費用は高い傾向にあります。

このような要因で住宅価格は高騰しており、特に若年層は住宅取得へのハードルが上がっているのが現状です。

住宅ローンは、返済期間を伸ばすと毎月の返済負担を軽減することができます。年齢が若いほど長期のローンを組みやすいため、50年ローンは主に若年層をターゲットにした商品といえるでしょう。

出典)日本銀行「(参考)2013年以降の「量的・質的金融緩和」のもとでの金融政策」

「50年ローンはやばい」と言われるのは、次のようなデメリットがあるからです。

返済期間が50年の場合、20代で借り入れても完済時年齢は70代となります。住宅ローンは計画的に返済を進めることが重要ですが、今後50年間にどのようなライフイベントを迎え、費用がいくらかかるかを予測するのは簡単ではないでしょう。約定返済のみだと定年後も返済が続くため、老後資金への影響も懸念されます。

住宅ローンは返済期間が長くなるほど支払利息が増え、結果的に総返済額も増えてしまいます。元金の減るスピードが遅くなるのもデメリットです。

50年ローンの具体例として、住宅金融支援機構が提供するフラット50を見てみましょう。一般的なフラット35との比較表は以下のとおりです。

| フラット50 | フラット35 | |

|---|---|---|

| 申込時の年齢 | 満44歳未満 | 満70歳未満 |

| 完済年齢 | 80歳まで | |

| 返済期間 | 36年~50年 | 21年~35年 |

| 借入金利 (2024年11月現在) | 年1.940~2.410% (最頻金利:年1.940%) | 年1.840~3.470% (最頻金利:年1.840%) |

| 返済比率 | 年収400万円未満:30%以下 年収400万円以上:35%以下 | |

| 物件種類 | 住宅金融支援機構が定める 技術基準に適合する長期優良住宅 | 住宅金融支援機構が定める 技術基準に適合する住宅 |

仮に「借入金額3,000万円、元利均等返済、ボーナス払いなし」で上記の最頻金利を適用すると、毎月の返済額と総返済額は以下のようになります。

| フラット50 | フラット35 | |

|---|---|---|

| 融資金利 | 年1.940% | 年1.840% |

| 返済期間 | 50年 | 35年 |

| 毎月の返済額 | 7.9万円 | 9.7万円 |

| 総返済額 | 4,689万円 | 4,072万円 |

なお、フラット50の借入額は物件価格の9割までです。ただし、フラット35またはフラット20と併用すれば、物件価格までの借り入れも申し込みできます。

出典)

・フラット50「ご利用条件」

・フラット35「ご利用条件」

・フラット35「借入希望額から返済額を計算」

50年ローンの「総返済額が増加する」というデメリットは、繰上げ返済を行うことで軽減できます。

繰上げ返済は、返済期間を短縮する「期間短縮型」と、毎月の返済額を軽減する「返済額軽減型」の2種類があります。余裕があれば、支払利息の節約効果がより高い期間短縮型の繰上げ返済を行うのがおすすめです。

ただし、住宅ローン控除を受けている場合は、最大13年間の控除期間が終わってから繰上げ返済をしたほうが経済的なメリットがあるかもしれません。繰上げ返済で住宅ローンの年末残高が減ると、住宅ローン控除による税負担の軽減効果も減少してしまいます。

50年ローンの返済が困難になった場合は放置せず、まずは金融機関に相談することが大切です。返済できない状況が一時的なものであれば、返済条件の見直しなどに応じてもらえるかもしれません。

滞納の解消が見込めない場合は、自宅の売却を検討することになります。フラット50の場合は、住宅ローン付きで売却が可能です。買主に債務や借入金利をそのまま引き継げる「金利引継特約」を利用できます。

50年ローンは毎月の返済額が下がり、返済比率が低くなるため、若年層でも借り入れがしやすい住宅ローンといえます。返済期間は長期にわたりますが、全期間固定金利であれば借入時に返済終了までの金利と返済額が確定するため、リスクを抑えられるでしょう。

収入が低い状態で50年ローンを借り、その後信用情報が良くなった際に他のローンに借り換えるという選択肢もあります。

住まいに対する価値観として、「賃貸で家賃を支払うならば、50年ローンを組んで持ち家を購入し、最終的に完済できればよい」という考え方もあるでしょう。同じ金額であれば、持ち家のほうが優れた物件に住める可能性もあります。

住宅価格が高騰していますが、50年ローンなら毎月の返済額が減るため、収入がそれほど高くない若年層でも借りやすいでしょう。ただし、一般的な35年ローンに比べると総返済額が増加し、定年後も返済が続くことに注意が必要です。

50年ローンを利用する場合は繰上げ返済をうまく活用し、返済期間を短縮して総返済額を減らすことを検討しましょう。

執筆者紹介

次に読むべき記事

フラット35子育てプラスとは、子育て世帯や若年夫婦世帯に向けた新たな金利引き下げ制度です。一定の要件を満たすと子供の人数などに応じて金利が引き下げられるため、住宅ローンの負担軽減が期待できま...