公開日:2024.02.28

フラット35は、民間金融機関と住宅金融支援機構が提携して提供する全期間固定金利の住宅ローンです。フラット35には「買取型」と「保証型」の2種類がありますが、自宅購入でフラット35を利用する場合、どちらを選べばよいのでしょうか。

この記事では、フラット35の買取型と保証型の仕組みと違い、選び方について解説します。

フラット35の買取型と保証型は、利用者からは見えない仕組みの部分が異なります。まずは買取型と保証型の仕組みがどのように異なるのかを解説します。

フラット35の買取型とは、以下のような仕組みを活用して金融機関が提供している全期間固定金利の住宅ローンです。

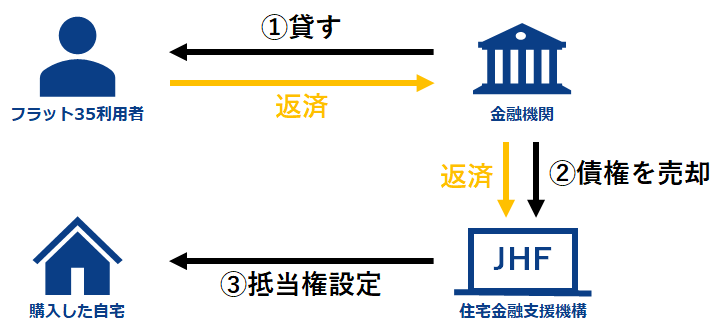

〇買取型のイメージ図

※編集部作成

買取型の場合、フラット35の利用者が金融機関から資金を受け取った後に、住宅金融支援機構が金融機関から債権を買い取ります。なお、債権者は金融機関ではなく住宅金融支援機構となるため、利用者が購入した自宅に抵当権を設定するのは、住宅金融支援機構となります。

買取型は、2023年12月21日時点で320機関もの金融機関に取り扱われており、一般的に用いられる「フラット35」は買取型を指していることが多いです。

フラット35の保証型も全期間固定金利の住宅ローンで、以下のような仕組みを活用しています。

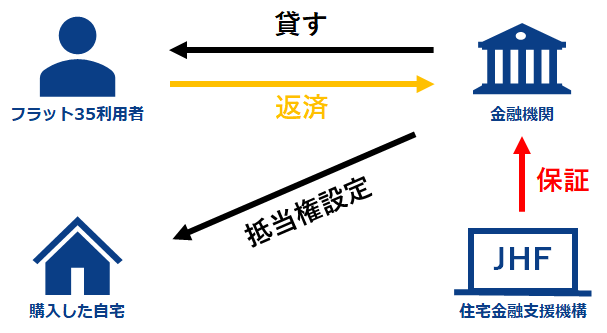

〇保証型のイメージ図

※編集部作成

保証型の場合、フラット35の利用者が金融機関から資金を受け取った後も、住宅金融支援機構が金融機関から債権を買い取りません。そのかわり、住宅金融支援機構が債権に住宅融資保険を付け、フラット35の利用者が正常に返済をできなくなった場合に金融機関に対して保険金を支払います。なお、債権者は金融機関であるため、利用者が購入した自宅に抵当権を設定するのは、金融機関となります。

保証型は、2023年12月21日時点でわずか11機関の金融機関にしか取り扱われておらず、現在も受付を行っているのはわずか8機関です。

買取型は金利や手数料は金融機関ごとに異なりますが、その他の商品性は原則として同様です。一方で保証型は、金利や手数料以外の商品性も金融機関によって異なります。

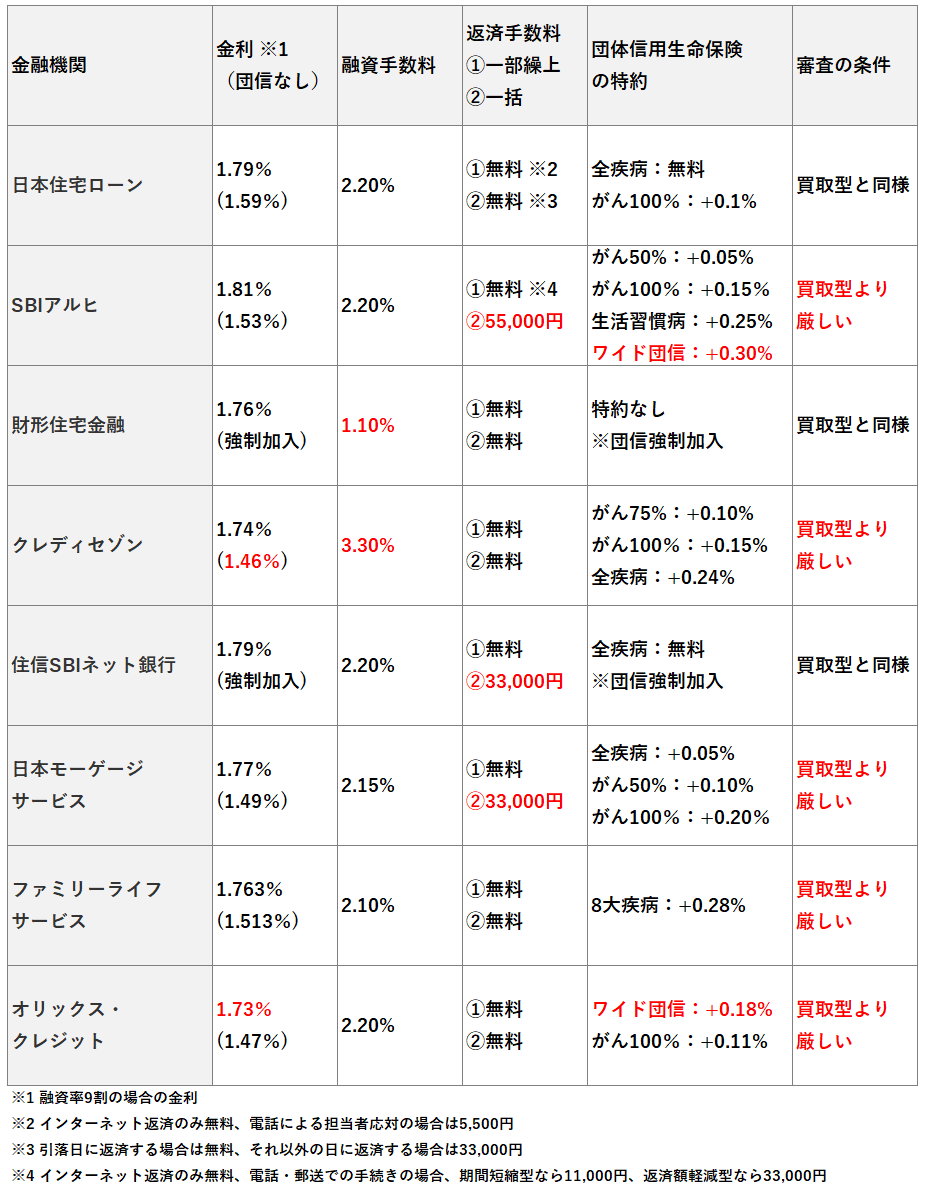

この記事では、実際に保証型を提供している8機関の2024年2月時点での条件を調査し、買取型と保証型の商品性の違いを比較しました。

一般的に保証型は融資率が低いほど金利が低くなる商品設計であるため、条件を満たせば買取型よりも保証型の方が低金利で借りられるとされています。

住宅金融支援機構が公表しているデータによると、団信ありの買取型の金利*は、融資率が9割以下の場合、年1.82%~年3.47%です。一方で、保証型の金利は、融資率が9割以下の場合、1.73%~1.81%でした。よって、融資率が9割以下の場合、買取型よりも保証型の方が低金利で借りられるものの、金融機関によっては買取型と保証型でほとんど金利差がない場合もあることが読み取れます。

例えば5,000万円を35年間固定金利1.55%で借りた場合、金利が0.05%低くなると総返済額が約51万円程度安くなります。それに対して、5,000万円の借入に対してかかる融資手数料が1%低くなると、かかる手数料が50万円安くなります。つまり、この例でいうと融資手数料に1%差がある場合、大体0.05%以上の金利差がなければ、保証型を選択するメリットは薄いといえます。

ただし、保証型を提供するすべての金融機関で、融資率を8割まで抑えるとさらに金利が低くなり、2024年2月時点の金利だと1.7%前後の金利で借りることができるようになります。8割以下まで融資率を引き下げることができれば、金利差の面で保証型を選択するメリットがあるといえます。

※融資実行日が2024年2月であった、融資期間が21~35年の買取型の平均金利

出典)【フラット35】金利情報

買取型も保証型も、提供する金融機関によって融資手数料の設定が異なります。

実際に買取型の融資手数料をいくつか調査したところ、融資手数料が数万円台の定額型の商品や、1%台の定率型の商品もありました。それに対して保証型の融資手数料は、財形住宅金融のみ1.1%と低いものの、多くが2%を超える定率型であり、融資手数料が高めの設定であることが分かります。

買取型の繰上返済手数料は一部繰上返済でも一括返済でも無料です。

上表のとおり、一部繰上返済については一部繰上方法の指定はあるものの、原則無料であることが読み取れます。一方で、一括返済においては3機関が手数料を取っていることが分かりました。

ただし、返済手数料の差は数万円単位であり、金利や融資手数料を重視した方がかかる費用の総額を効果的に抑えられるでしょう。もちろん無料である方がいいことは言うまでもないですが、必要以上に重視しすぎないことも大切です。

買取型の場合、新機構団体信用生命保険(以下、新機構団信)に加入することになりますが、保証型は金融機関独自の団信に加入することになります。

買取型の場合、新機構団信付きのフラット35の借入金利に+0.24%を上乗せすることで、「新3大疾病付機構団信」を利用することができます。この新3大疾病付機構団信は、3大疾病(がん、脳卒中、急性心筋梗塞)に加えて、要介護2~4の状態になった場合も保障されるのが特長です。

上表のとおり、8大疾病や生活習慣病、全疾病といったより保障範囲の広い特約や、ワイド団信を取り扱っているところもあります。また、新3大疾病付機構団信より低い上乗せ金額で、がんのみとすることもでき、買取型より保証型の方が団信において様々な選択肢があるといえます。

買取型は年収400万円未満なら返済比率を30%以内、400万円以上なら35%以内という条件を満たさなければ利用できません。この基準が保証型でも同様に適用されているか調査したところ、8機関中5機関が返済比率の条件を買取型より厳しく設定していました。

具体的には、融資率が8割超9割以内の場合のみ、一律で返済比率を20%以内とする条件です。このように、多くの保証型が返済比率の審査基準を買取型よりも厳しく設定しており、融資率が8割超9割以内で保証型を検討する場合は注意が必要です。

保証型の商品性は、下表のとおりです。なお、表中で特に特徴的な部分は赤字で記載しています。

〇保証型商品の比較

※編集部調査(2024年2月時点)

注意点として、日本住宅ローンと財形住宅金融が提供しているフラット35保証型は、それぞれ借りられる人に以下のような制限があります。この2機関のフラット35保証型を検討する場合は注意が必要です。

日本住宅ローンと提携しているハウスメーカーで住宅を建築、購入する人。

勤務先が財形住宅金融に出資している人。もしくは公務員、公的団体に勤めている人。

上述のとおり、融資率9割程度であれば、買取型を選んでも保証型とほとんど金利が変わらず、手数料は買取型の方が割安であることから、最終的な負担金額はそこまで変わらない場合も考えられます。一方で、融資率が8割以下となれば、買取型と比較して保証型の金利が十分低くなるため、保証型が向いているといえます。

フラット35の保証型が向いている人は、団信の特約を自分の希望どおりに選択したい人と言えるでしょう。例えば、団信を付けたかったにもかかわらず審査で落ちてしまい、買取型だと団信なしで借りざるを得ない人でも、特定の金融機関が提供するフラット35の保証型を利用すれば、ワイド団信を付帯できる可能性があります。他にも、もう少し上乗せ額を小さくしてがんだけを保障したい人や、逆にもっと上乗せ額を大きくしてでも保障範囲を広げたい人なども同様です。このように、自身の希望に合致する団信を提供している金融機関がある場合も、保証型が向いているといえます。

フラット35の買取型と保証型を実際に商品性を比較したことで、融資率を8割まで抑えられる場合は保証型が有利なものの、融資率が9割の場合は買取型と保証型の金利差がかなり縮まっていることが分かりました。

一方で、保証型は団信の特約が豊富なため、たとえ金利面ではそこまで差がなかったとしても、保証型を選択肢に入れて考慮するといいでしょう。自宅購入でフラット35を利用する場合は、多くの金融機関が取り扱っている買取型だけでなく、保証型にも目を向けてみてはいかがでしょうか。

なお、この記事で紹介した条件等は2024年2月に調査した時点のものであり、最新のものとは異なる場合があります。実際に保証型のご利用を検討される際は、金融機関に条件等をしっかりと確認したうえで手続きを進めて下さい。

執筆者紹介

次に読むべき記事

フラット35とは、住宅金融支援機構が民間金融機関と提携して提供している全期間固定金利型の住宅ローンです。借入時に返済終了までの金利と返済額が確定するため、長期にわたる返済計画を立てやすいのが...