公開日:2024.09.04

銀行口座の開設や送金、クレジットカードの発行などで金融機関を利用すると、資金洗浄(マネー・ローンダリング:以下「マネロン」)の対策として本人確認などを求められることがあります。マネロンが犯罪であることは知っていても、具体的にどのような行為を意味するのか十分に理解できていないかもしれません。

この記事では、マネロンの概要や仕組み、金融機関などで行われている対策についてわかりやすく解説します。

資金洗浄とは、犯罪によって得た収益を、その出所や真の所有者をわからないようにして、捜査機関による収益の発見や検挙などを逃れようとする行為をいいます。

マネロンを放置すると、犯罪収益が将来の犯罪活動や犯罪組織の維持・強化に使用されるため、組織的な犯罪やテロ行為などを助長することにつながります。また、犯罪収益が移転して通常の事業活動に使われることにより、健全な経済活動に悪影響を与えます。

安全な暮らしを守り、健全な経済発展を実現するには、世界中の国々と連携しながらマネロン対策に取り組む必要があります。

FATF(ファトフ)とは、Financial Action Task Forceの略称で、1989年のアルシュ・サミットでマネロン対策の国際基準策定と履行を担うために設立されました。FATFでは、マネロン対策の国際基準として定めた「FATF勧告」に基づき、参加国間の遵守状況や履行状況について監視(相互審査)を実施しています。

2019年10月から11月には、日本のFATF勧告の遵守状況について審査が実施され、2021年8月に第4次対日相互審査報告書が公表されました。その結果、「重点フォローアップ国」と評価されています。報告書の内容については、以下から確認できます。

政府は、この報告書の公表を契機として「マネロン・テロ資金供与・拡散金融対策に関する行動計画」の策定・公表及び「マネロン・テロ資金供与・拡散金融対策政策会議」を設置し、マネロン対策の強化を図っています。

出典)

・文化庁「FATF 第4次対日相互審査報告書の公表について」

・金融庁「FATF(金融活動作業部会)による第4次対日相互審査報告書の公表について」

マネロンは、主に次の3段階のプロセスを経て資金の浄化が行われます。

プレイスメントとは、犯罪によって得た収益を、金融システムや合法的な商取引の流れに取り込むプロセスです。偽名・架空名義の銀行口座に犯罪行為で得た資金を入金するなどの方法があります。

レイヤリングとは、金融システムに取り込んだ犯罪収益の出所をわからなくするためのプロセスです。銀行口座から複雑な送金取引を繰り返し、何度も資金を移動させるような方法があります。

インテグレーションとは、出所をわからなくした犯罪収益を合法的なビジネスによる収益のように偽造することで、通常の経済活動に戻すプロセスです。

これら3つのプロセスによって、犯罪によって得た資金を通常の経済活動で使用したり、再び犯罪行為に利用することが可能になります。

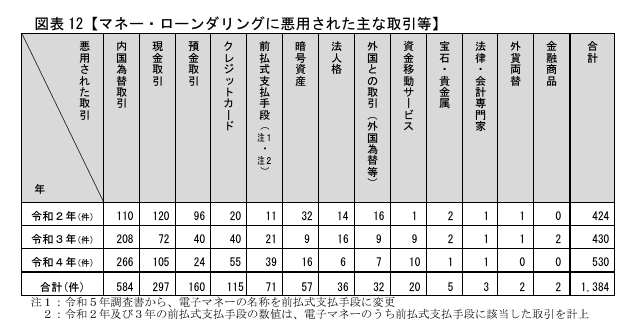

国家公安員会の「犯罪収益移転危険度調査書(令和5年12月)」によると、令和2~4年の3年間の検挙事例において、マネロンに悪用された主な取引の集計結果は以下のとおりです。

出典)国家公安員会「犯罪収益移転危険度調査書(令和5年12月)P.30」

最も多いのは内国為替取引の584件、次いで現金取引297件、預金取引160件となっています。内国為替取引とは、預金取扱金融機関(銀行、信用金庫、信用協同組合など)を利用した国内送金(預貯金の預入れ・払戻し、手形・小切手の利用は除く)のことです。預金取扱金融機関の商品・サービスが、マネロンに悪用された取引の多くを占めています。

マネロンを計画・実行しようとする者が、迅速で確実な資金移動が可能な内国為替取引を通じて、他人または架空名義の預金口座に犯罪収益を振り込ませる事例が多くみられます。最終的には、預金口座に入金された犯罪収益は現金化されるため、その後の追跡は難しくなります。

クレジットカードの不正利用の増加に伴い、クレジットカードがマネロンに悪用された取引も増加傾向です。また、前払式支払手段(商品券、磁気式・IC式プリペイドカード、インターネット上で利用できるプリペイドカードなど)、暗号資産、資金移動サービスなど、決済手段の多様化を悪用される場合もあります。

前述のように、預金取扱金融機関の商品・サービスがマネロンに悪用されるケースが多発しています。そのため、金融機関で以下のような取引を行う場合は、マネロン対策の一環として取引内容や取引目的の確認を受けることがあります。

上記はあくまでも例示であり、実際には金融機関が個別・具体的に判断します。また、個人と法人によっても確認される事項は異なります。

個人が金融機関を利用する場合、取引内容や状況によっては次のような確認を求められる可能性があります。

その際、各種書面の提示を求められることもあります。

法人が金融機関を利用する場合、取引内容や状況に応じて次のような確認を求められる可能性があります。

これらについて、窓口や書類郵送での再確認、各種書面の提示を求められることもあります。

近年マネロンは複雑かつ高度化しており、日本および国際社会にとってマネロン対策は重要な課題です。私たちの身近にある預金口座やクレジットカードなどの取引が、マネロンに悪用されるケースが増えています。金融機関を利用する際に、マネロン対策として取引内容の確認などを求められる可能性があることを理解しておきましょう。

執筆者紹介