公開日:2024.09.11

残価設定ローンは、マイカーローンで利用されることがあるローンの一種です。最近では、住宅の購入においても残価設定型の住宅ローンが普及し始めています。残価設定型住宅ローンを利用すれば、月々の返済負担の軽減につながるかもしれません。

この記事では、残価設定型住宅ローンの概要や仕組み、メリット・デメリットを解説します。

マイカーローンなどで利用される残価設定型ローンとは、あらかじめ将来の残価(資産価値)を設定し、その資産の購入価格から残価を差し引いた金額で借りるローンです。通常のローンに比べると、毎月の返済額を抑えられます。

この仕組みを住宅ローンに当てはめたものが残価設定型住宅ローンです。通常の住宅ローンに「返済額軽減オプション」「買取オプション」という2つの権利が付与されており、選択するオプションによって将来、自宅をどうするのか決めることができます。

残価設定型住宅ローンは、JTI(一般社団法人 移住・住みかえ支援機構)が住宅メーカーや金融機関と提携して提供しています。

従来の住宅ローンは返済方法に柔軟性が低く、「役職定年や定年退職による収入減少でローン返済が苦しくなる」「子育てが終わっても簡単に住み替えができない」といった課題がありました。

しかし、残価設定型住宅ローンは毎月の返済額の軽減や住み替えが通常の住宅ローンに比べて行いやすくなるため、ライフスタイルの変化に対応しやすい特徴があります。

令和3年3月19日に閣議決定された「住生活基本計画(全国計画)」では、「健全なリースバックの普及、リバースモーゲージや残価設定ローン等の多様な金融手法の活用を進め、住宅の資産価値の合理化・明確化を推進」と明記されていることから、国も残価設定型住宅ローンの普及を進めていることがわかります。

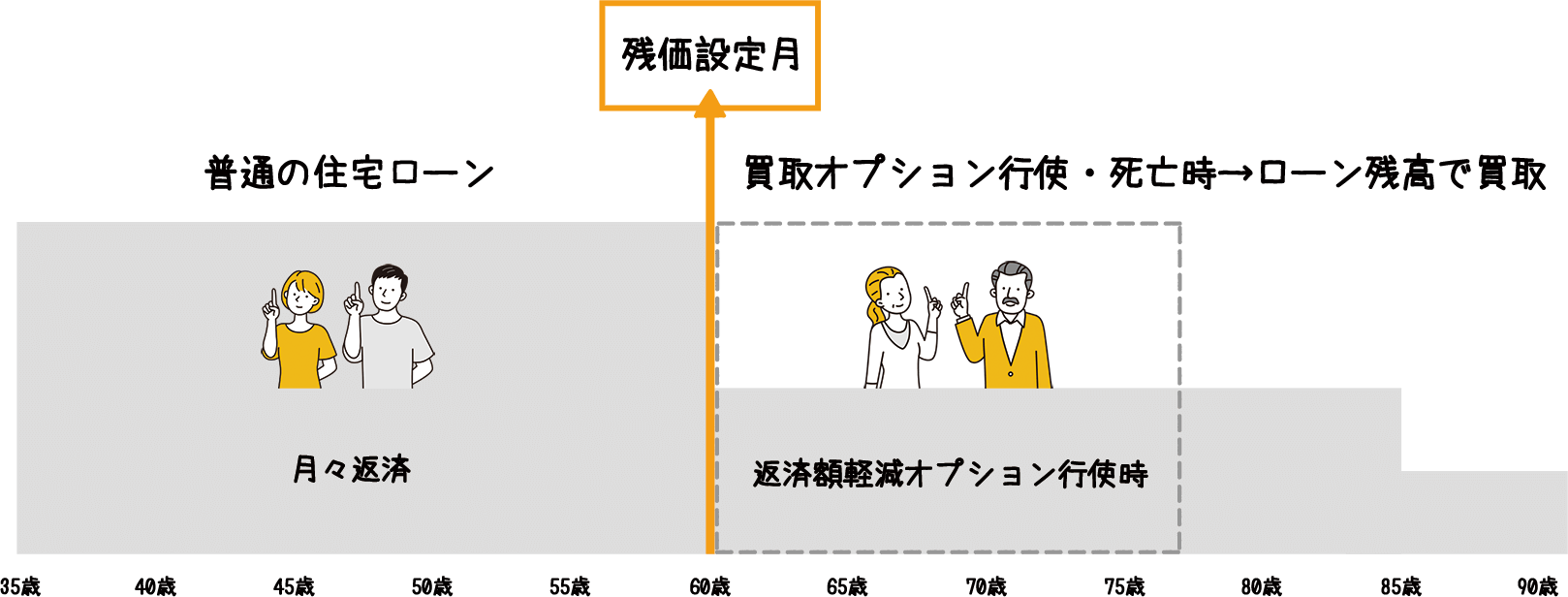

残価設定型住宅ローンは、借り入れ時点では一般的な住宅ローンと同じですが、あらかじめ決められた残価設定月からは、返済額軽減オプションと買取オプションのどちらかを行使できるようになります(詳細は後述)。

残価設定月は、JTIが保証する住宅の残価とローン残高が初めて同じ金額になる月を指します。現状では、住宅ローンを借り入れてから20~25年目前後に残価設定月が決まることが多いです。

出典)一般社団法人移住・住みかえ支援機構「残価設定型住宅ローン利用者フォーラム」

JTIが提供する残価設定型住宅ローンの対象住宅は認定長期優良住宅のみです。どんな住宅ローンにもオプションを付与できるわけではなく、前述のJTIの指定金融機関に限られます。

出典)一般社団法人移住・住みかえ支援機構「FAQ どんな住宅でも利用可能ですか?」

また、JTIとの提携機関以外にも残価設定型住宅ローンを提供する金融機関があります。例えば、とある金融機関では、ローン最終回に原本の一部を一括返済することで初回返済時から返済負担が軽減される商品があります。詳細については各金融機関に相談するといいでしょう。

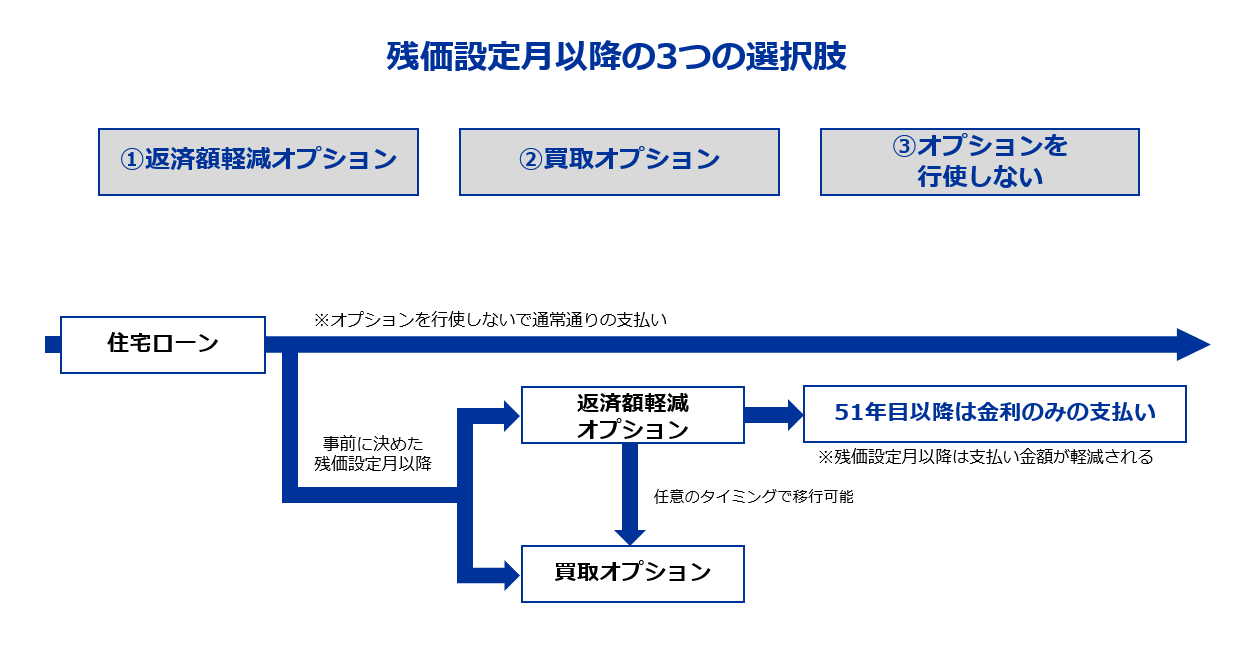

残価設定月を迎えると、その月以降いつでもオプションの行使を行うことが可能です。それぞれのオプションと行使しない場合について確認していきましょう。

※筆者作成

返済額軽減オプションを行使した場合は、返済額が大幅に圧縮され、借主が亡くなるまで借り続けることが可能です。この仕組みを新型リバースモーゲージといい、亡くなるまで家を所有し住み続けることができます。

住宅完成から50年経過後は利息のみの支払いとなります。借主と配偶者が亡くなった後は、買取オプションが自動的に行使され、JTIが住宅とローンを引き取る仕組みになっています。

買取オプションは、残価設定月以降はいつでも行使でき、その時点での住宅ローン残高と同じ金額でJTIに住宅(土地・建物)を買い取ってもらうことができます。住宅を手放しさえすれば売却代金でローンを完済し、住み替えも可能となります。

自己資金で残価相当分のローン残高を一括返済し、住宅を買い取る方法もあります。この場合、まとまった自己資金が必要になります。

残価分について、住宅ローンを組み直して返済を継続する方法です。JTIの残価設定型住宅ローンの場合、オプションを行使せずに当初の住宅ローンのまま継続することも可能です。

残価設定型住宅ローンのメリットは以下のとおりです。

残価設定型住宅ローンは、借入金額から住宅の残価を差し引いた金額を返済する仕組みです。そのため、金利や返済期間などの条件が同じであれば、一般的な住宅ローンよりも毎月の返済額が軽減されます。

残価設定月以降に返済額軽減オプションを行使すれば、毎月の返済額はさらに軽減され、最終的には利息のみの支払いとなります。

残価設定型住宅ローンには買取オプションが付与されており、行使すると住宅ローン残高と同額で物件を買い取ってもらえます。そのため、売却価格がローン残高を下回り、自宅売却後もローンが残ってしまうリスクを回避できます。

なお、買取オプションは義務ではないので、一般の売却方法で残価より高く売却できる場合は行使する必要はありません。

一方で、残価設定型住宅ローンには次のようなデメリットもあります。

残価設定型住宅ローンは、ローン期間が終了した後は先ほど紹介した3つの選択肢があります。どのパターンを選択しても資金が必要です。

たとえば、ローンを一括返済して住宅を購入する場合は、まとまった自己資金が必要です。ローンを組み直したり、リバースモーゲージ型住宅ローンに移行したりする場合は返済が続きます。

残価設定型住宅ローンを利用する際は、JTIに対して55,000円(税込)の手数料がかかります。また、リバースモーゲージ型住宅ローンに移行すると、毎月の返済額は軽減されても、支払利息の増加によって総返済額は増える場合があります。

JTIが提供する「残価条件シミュレーション」を利用して、残価設定型住宅ローンの利用事例を1つ紹介します。

<毎月の返済額>

| 当初住宅ローン(当初返済期間35年) | 返済額軽減オプション行使後 | ||

|---|---|---|---|

| 年齢 | 35歳~ | 52歳5か月~ | 85歳~※ |

| 月返済額 | 174,525円 | 85,679円 | 25,200円 |

※この年齢以降は元本据え置き

このシミュレーションは、詳しい住所等を入力しないでも、郵便番号だけで大まかな残価設定条件がわかるようにした簡易計算です。実際に残価設定型住宅ローンの利用する場合には、具体的な所在地や物件毎の情報をもとに個別に査定が必要となりますので、このシミュレーションの結果と大きく食い違うことがありえます。

残価設定型住宅ローンは毎月の返済額の軽減や買取に関するオプションが付与されるため、ライフスタイルの変化に対応しやすいのがメリットです。ただし、ローン期間終了後に自己資金が必要で、通常の住宅ローンに比べて費用がかかる可能性もあります。現状では利用できる住宅や金融機関が限られるため、検討する場合は住宅メーカーなどに相談してみましょう。

執筆者紹介