公開日:2023.05.31

近年、環境問題や社会的課題の解決に貢献するために、「サステナビリティ・リンク・ローン」を利用して資金調達する企業が増えています。通常のローンとは何が違うのでしょうか。

この記事では、サステナビリティ・リンク・ローンの特徴とメリット・デメリットを解説します。

サステナビリティ・リンク・ローンとは、借り手が野心的なサステナビリティ・パフォーマンス・ターゲット(SPTs)を達成することを奨励するローンです。

SPTsとは、環境問題や社会的課題の解決に向けたサステナビリティ活動に関する目標です。環境や社会にもたらすインパクトが大きく、定量的なものを事前に設定することが求められます。

SPTsの具体例は以下のとおりです。

融資後に、借り手は年1回程度SPTsのレポーティングを行います。貸し手は、SPTsの達成状況に応じて融資条件を見直す仕組みになっています。

出典)環境省「グリーンローン及びサステナビリティ・リンク・ローンガイドラインサステナビリティ・リンク・ローン関係のポイント」

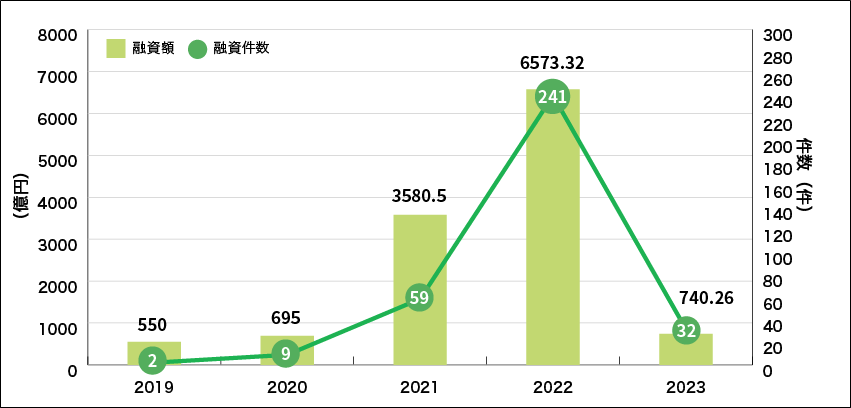

環境省によると、日本におけるサステナビリティ・リンク・ローン組成額の推移は以下のとおりです。(2023年の値は2023年3月20日時点のものです。)

出典)グリーンファイナンスポータル「サステナビリティ・リンク・ローン発行データ 市場普及状況(国内・海外)」

日本では、2019年に初のサステナビリティ・リンク・ローンが組成されました。2021年以降は急速に普及が進み、2022年には融資額が6,500億円を超える規模まで拡大しています。

サステナビリティ・リンク・ローンには以下のような特徴があります。

サステナビリティ・リンク・ローンは成果報酬型のローンで、借り手のレポーティングによってSPTsの達成状況の透明性が確保される仕組みになっています。

借り手側のサステナビリティ・リンク・ローンのメリットは以下のとおりです。

SPTsの達成状況と融資条件が連動するため、サステナビリティ経営を実行する強い動機となります。また、SDGs(国連の持続可能な開発目標)達成への貢献やサステナビリティ活動をPRできるため、取引先や投資家からの評価が高まる可能性があります。

サステナビリティ・リンク・ローンの資金使途は「一般事業目的」とされています。特定のプロジェクトに限定されないため、サステナビリティ活動以外の事業にも利用可能です。

サステナビリティ・リンク・ローンは成果報酬型で、SPTsの達成状況に応じて融資条件が変動します。SPTsの活動に注力し、目標を達成することで、適用利率が下がる可能性があります。

一方で、借り手側のサステナビリティ・リンク・ローンのデメリットは以下のとおりです。

SPTsの設定やレポーティングにあたり、第三者評価機関による外部レビューを取得しなくてはなりません。また、SPTsの達成にも取り組まなくてはならないため、一般的なローンよりも手間がかかります。

サステナビリティ・リンク・ローンは、レポーティングや外部レビュー取得の際に費用が発生します。SPTsを達成できなければ、通常のローンよりコストがかかる恐れがあります。

サステナビリティ・リンク・ローンは通常の借入手続きに加えて、独自の手続きが必要になります。具体的な流れは以下のとおりです。

借入準備では、事業計画や必要書類の作成の他に、SPTsの設定や第三者評価機関によるレビュー取得などを行います。

融資後はSPTsの達成状況を定期的に測定し、金融機関にレポーティングをしなくてはなりません。金融機関は、SPTsの達成状況に応じて融資条件を見直し、借り手に通知します。

ここでは、サステナビリティ・リンク・ローンの事例を2つ紹介します。

2019年11月29日、三菱UFJ銀行をアレンジャーとするシンジケート団は日本郵船にローンを実施しました(日本初の組成)。SPTsは、CDP(環境戦略や温室効果ガスの排出量の開示を求めているプロジェクト)において高ランクを維持することです。

日本郵船は、毎年CDPスコア結果を三菱UFJ銀行にレポーティングします。一定のスコアが維持される限り、返済期限までCDPランクに起因した金利上昇はないことが条件となっています。

2023年1月23日には、百十四銀行がSBIエステートファイナンスに対してローンを実施しました。同社は子会社である「SBI スマイル」とともに、高齢化社会においてもお客様が安心してご自宅に住み続けられること、豊かさが維持出来ることを目的としています。SPTsは、子会社のSBIスマイルがリースバック事業において取得する物件の件数および取得額です。

SBIエステートファイナンスは、債務の履行完了まで年1回SPTsの達成状況を所定の書式で確認します。SPTsの達成状況の達成状況に応じて、金利を引き下げる仕組みが設定されています。

出典)グリーンファイナンスポータル「サステナビリティ・リンク・ローン発行データ」

サステナビリティ・リンク・ローンは、SPTsの達成を通じて環境問題や社会的課題の解決に貢献できるのが特徴です。サステナビリティ経営の強化につながり、企業価値の向上や金利優遇などのインセンティブが期待できます。

ただし、通常のローンににはない手間やコストがかかるため、利用は慎重に判断しましょう。

出典)

・グリーンファイナンスポータル「サステナビリティ・リンク・ローンとは」

・環境省「グリーンボンド及びサステナビリティ・リンク・ボンドガイドライングリーンローン及びサステナビリティ・リンク・ローンガイドライン」

執筆者紹介

次に読むべき記事

グリーンリフォームローンは、一定の基準を満たす省エネリフォーム専用のローン商品です。リフォームによって自宅の省エネ性能を高めれば、より快適な生活を実現できます。高齢者向けの返済特例もあるため...